Entenda o tributo que vai unificar ICMS e ISS e transformar a tributação estadual e municipal.

Olá, amigos!

Iniciamos a série “Entendendo a Reforma Tributária” com um tributo que promete mudar a forma como empresas e governos lidam com a tributação sobre consumo: o IBS – Imposto sobre Bens e Serviços. Ele substitui gradualmente o ICMS (estadual) e o ISS (municipal), unificando a cobrança e simplificando processos, além de reduzir disputas fiscais entre estados — a chamada “guerra fiscal”.

O IBS é inspirado no modelo internacional de IVA (Imposto sobre Valor Agregado) e terá gestão integrada, garantindo uniformidade entre estados e municípios.

Principais características do IBS e como elas afetam as empresas

O Imposto sobre Bens e Serviços (IBS) traz mudanças significativas na forma como as empresas brasileiras recolhem impostos. A seguir, confira suas principais características e como elas impactam o dia a dia dos negócios:

1. Não cumulatividade: O IBS será não cumulativo, ou seja, o imposto pago em etapas anteriores gera crédito tributário. Isso evita a cobrança repetida sobre o mesmo produto ou serviço. Em outras palavras, quando uma empresa paga imposto em uma fase da produção ou venda, pode utilizar esse valor como crédito na próxima etapa — eliminando o efeito “imposto sobre imposto”.

2. Cobrança no destino: Com o IBS,a cobrança será feita no local do consumo final, e não no da produção. Essa mudança garante maior equilíbrio na arrecadação entre estados e municípios, beneficiando as regiões onde o consumo acontece. Assim, o novo modelo contribui para uma distribuição mais justa da receita tributária.

3. Abrangência ampla: O IBS incidirá sobre quase todas as operações: vendas de mercadorias, prestações de serviços, licenciamento, arrendamento, locações e importações. Essa abrangência reduz exceções e simplifica o sistema tributário, tornando o processo de arrecadação mais uniforme e eficiente.

4. Base de cálculo clara e objetiva: A base de cálculo do IBS será o valor da operação, sem incluir o próprio imposto. Isso significa que o imposto será calculado “por fora”, eliminando o chamado efeito cascata, em que o tributo incide sobre ele mesmo. Com isso, as empresas terão maior transparência e previsibilidade sobre o valor final das transações.

5. Transparência e previsibilidade fiscal: O IBS traz regras mais claras e estáveis, o que facilita o planejamento tributário e estratégico das empresas. Com um modelo mais simples e uniforme, o contribuinte ganha segurança jurídica e pode tomar decisões com maior previsibilidade de custos.

Base legal e regulamentação do IBS (Lei Complementar 214/2025)

O IBS foi instituído pela Lei Complementar nº 214/2025, sancionada em 16 de janeiro de 2025, após a aprovação do Projeto de Lei Complementar nº 68/2024.

Essa lei detalha:

- Base de cálculo;

- Hipóteses de incidência;

- Regras de crédito;

- Alíquotas e regimes diferenciados;

- Estrutura e funcionamento do Comitê Gestor do IBS (CG-IBS).

O CG-IBS reúne representantes de todos os estados e municípios, garantindo governança compartilhada e fiscalização uniforme.

Quando o IBS começa a valer: cronograma de implantação

A implantação do IBS será gradual, permitindo adaptação de empresas, governos e contribuintes.

Durante a transição, o governo monitorará a neutralidade da carga tributária, garantindo que a soma de CBS + IBS não aumente o peso total sobre o consumo.

Como o IBS impacta empresas e consumidores na prática

Para empresas:

- Simplificação: Com o IBS, as empresas terão menos obrigações acessórias e não precisarão lidar com relatórios duplicados. Isso significa menos burocracia e mais tempo para focar no negócio.

- Previsibilidade: As regras para créditos e débitos serão mais claras, permitindo que as empresas planejem melhor seus custos e investimentos sem surpresas fiscais.

- Redução de custos administrativos: A integração dos sistemas e a automação do processo diminuem o risco de erros e contenciosos fiscais, reduzindo gastos com consultorias e processos tributários.

- Adaptação tecnológica: Será necessário atualizar sistemas de gestão (ERP), emissores de NF-e/NFC-e e cadastros fiscais para se adequar ao novo modelo. Essa mudança, embora exija investimento inicial, trará ganhos de eficiência a longo prazo.

Para consumidores:

- Transparência nos preços: O IBS tornará visível a carga tributária de cada produto ou serviço, permitindo que o consumidor saiba exatamente quanto está pagando de imposto.

- Equilíbrio tributário: O novo modelo evita que estados concedam incentivos fiscais excessivos, garantindo uma concorrência mais justa entre empresas e regiões.

- Maior competitividade: Com regras uniformes, as empresas poderão repassar custos de forma equilibrada, estimulando investimentos e oferecendo preços mais justos ao consumidor.

Alíquotas e regimes diferenciados

O IBS seguirá um modelo padronizado, mas permitirá ajustes conforme diretrizes da Lei Complementar nº 214/2025:

- Fase de testes (2026): Alíquota simbólica de 0,01%, sem impacto fiscal relevante.

- Trava de neutralidade: A soma de IBS e CBS não poderá ultrapassar a média dos tributos que substituem, garantindo equilíbrio.

- Regimes diferenciados: Setores estratégicos e serviços essenciais, como saúde, educação, transporte público e produtos agropecuários, poderão ter alíquotas reduzidas.

💡 Exemplo: um hospital poderá aplicar uma alíquota menor de IBS sobre serviços essenciais, mantendo o direito a crédito tributário sobre insumos.

Governança e controle

O IBS contará com um órgão específico para garantir transparência e eficiência: o Comitê Gestor do IBS (CG-IBS). Esse comitê terá funções estratégicas para manter o sistema funcionando de forma integrada e segura:

- Gerenciamento da base de dados: O CG-IBS será responsável por consolidar todas as informações fiscais em uma base única, garantindo dados atualizados e confiáveis para estados, municípios e União.

- Centralização da arrecadação: Em vez de cada ente federado cobrar separadamente, o comitê fará a arrecadação de forma centralizada, simplificando processos e reduzindo custos administrativos.

- Distribuição automática das receitas: Após a arrecadação, o sistema do CG-IBS fará a divisão dos valores entre estados e municípios conforme critérios definidos em lei, evitando disputas e atrasos.

- Fiscalização e monitoramento do compliance tributário: O comitê também terá a função de acompanhar se as empresas estão cumprindo corretamente as regras do IBS, utilizando tecnologia para detectar inconsistências e prevenir fraudes.

Split Payment: como funciona o novo modelo de recolhimento automático de impostos

É um mecanismo criado pela Reforma Tributária para recolher automaticamente os tributos (IBS e CBS) no momento do pagamento da compra, sem que o dinheiro do imposto passe pelo caixa da empresa.

Como funciona na prática:

- O cliente paga o valor total da nota fiscal.

- O sistema financeiro (banco, cartão, PIX, plataforma de pagamento) divide esse valor:

- Uma parte vai para a empresa (valor líquido da venda).

- Outra parte vai direto para os cofres públicos (IBS para estados/municípios e CBS para União).

Benefícios:

- Reduz sonegação e inadimplência.

- Dá mais transparência e previsibilidade.

- Elimina a necessidade de a empresa recolher depois.

Automação fiscal e apuração assistida: o futuro da conformidade tributária

Além do Split Payment, a Reforma trouxe a apuração assistida, que é um sistema automatizado para calcular e validar os tributos:

- Como funciona:

- Todas as notas fiscais eletrônicas terão campos específicos para IBS e CBS.

- O fisco cruza os dados e gera uma proposta de apuração automática.

- A empresa só precisa validar ou corrigir.

- Se não houver contestação, o cálculo é aceito e o crédito tributário é constituído.

- Objetivo:

- Reduzir burocracia e erros.

- Integrar sistemas empresariais (ERP) com o fisco.

- Tornar o cumprimento das obrigações fiscais quase automático (“conformidade por design”).

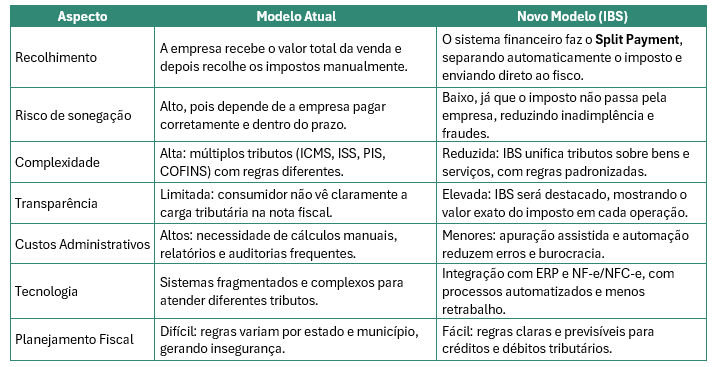

Confira no infográfico abaixo como funciona o Split Payment na prática e entenda o papel da automação nesse processo.

Comparativo: modelo atual x IBS com Split Payment e automação

Desafios e recomendações para empresas

Apesar dos avanços, a implantação do IBS exigirá atenção especial:

- Adequação tecnológica: atualização de sistemas ERP e integração com NF-e/NFC-e;

- Capacitação de equipes: contábil, fiscal e financeira;

- Monitoramento normativo: acompanhar decretos, portarias e instruções complementares;

- Revisão de processos internos: controle de estoque, faturamento e cadastros de clientes e fornecedores.

💡 Dica prática: simular notas fiscais em ambiente de teste ajuda a calibrar sistemas e treinar equipes antes da obrigatoriedade.

O IBS representa uma mudança estrutural no sistema tributário brasileiro, unificando ICMS e ISS, reduzindo distorções e criando maior transparência e previsibilidade.

Empresas que se prepararem antecipadamente — revisando cadastros, ajustando sistemas e treinando equipes — estarão prontas para aproveitar os benefícios da reforma: menos burocracia, menor custo e mais competitividade.

A Reforma Tributária, com CBS, IBS e IS, marca o início de uma nova era de simplificação e modernização fiscal no Brasil.Com governança centralizada, automação e neutralidade tributária, o país dá um passo importante rumo a um ambiente de negócios mais justo e eficiente.

A JRC acompanha de perto as mudanças da Reforma Tributária, e oSysFAT já está em fase de testes com os novos impostos da Reforma Tributária. Simule cenários, teste notas fiscais e prepare sua empresa para 2026 antes da cobrança oficial.

Vamos juntos criar um mercado mais transparente e inclusivo — até que todos ganhem, e ganhem sempre!

Até Logo!😉

🔗 Referências oficiais